Как быстро выплатить кредиты: Как погасить кредит если нет денег, есть просрочки и их много – Европейский Экспресс Кредит

Совет от MoneyMan: как быстрее погасить кредит?

07.05.2016Кредитная нагрузка населения с каждым годом возрастает, и все больше заемщиков испытывают затруднения в погашении своих кредитных долгов. Узнаем варианты решения этой проблемы.

По статистике, на одного россиянина приходится три кредита, поэтому способы, позволяющие как можно быстрее выплатить долг, актуальны для многих жителей нашей страны. Не секрет, что досрочное погашение кредитных обязательств необходимо, чтобы уменьшить переплату по кредиту.

Первым делом, желая досрочно погасить долг, нужно внимательно изучить кредитный договор, чтобы понять, на каких условиях он был оформлен. Если предусмотрены аннуитетные платежи по кредиту, вряд ли удастся погасить его раньше срока, поскольку такая схема предполагает внесение ежемесячных платежей одинаковыми суммами, а за нарушение условий кредитного договора банковское учреждение может назначить штрафы.

1.Чтобы быстрее выплатить кредит, безусловно, необходимо вносить большие суммы ежемесячных взносов. По возможности выплаты нужно увеличить в полтора – два раза. Особенно важно в первые месяцы погашения долга вносить большие платежи, которые уменьшат тело кредита и размер начисляемых процентов. Многие финансовые аналитики утверждают, что увеличение ежемесячных взносов позволяет сэкономить более 20 % на сумме переплаты.

2.Можно обратиться в банк с просьбой пересмотреть условия кредитования. Иногда банковские учреждения идут навстречу своим клиентам и позволяют раньше срока выплатить кредит, предусматривающий аннуитетные платежи.

Также стоит узнать детальную информацию о дополнительных платных сервисах, таких как интернет-банкинг, смс-уведомления. Отказ от них позволит немного сэкономить и направить деньги на погашение кредита, а не на оплату услуг банка.

3.Очень часто заемщики получают зарплату, но не спешат погашать задолженность по кредиту, рассчитывая внести оставшуюся часть денег в конце месяца. Но зачастую вся зарплата тратится на другие нужды, а на оплату взноса по кредиту денег не остается, поэтому желательно погашать задолженность сразу после получения зарплаты.

Многие люди тратят 5–10 % своих доходов на товары и услуги, без которых можно обойтись. Это может быть поездка в такси на работу, лишняя чашка кофе в кафе. Если стоит цель как можно быстрее выплатить кредит, нужно на время отказаться от таких трат.

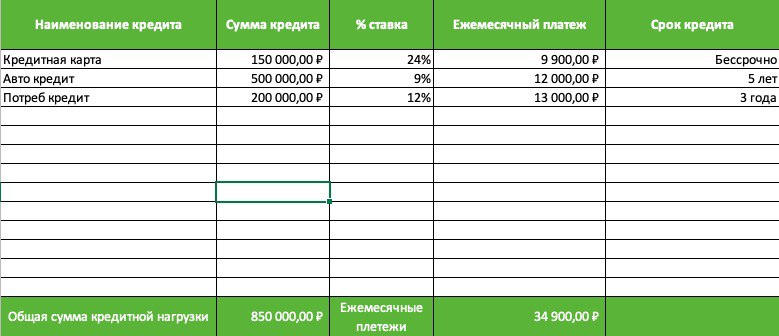

5.Если необходимо выплачивать несколько кредитов, первым делом нужно вносить оплаты по тому, где сумма начисляемых процентов больше. Сэкономленные средства можно направить затем на погашение кредитов с более низкой процентной ставкой.

Сэкономленные средства можно направить затем на погашение кредитов с более низкой процентной ставкой.

1.В процессе погашения кредита обязательно следует периодически сверяться с банком по сумме оставшегося долга. Все квитанции об оплате обязательно нужно хранить до полного погашения и закрытия кредита, чтобы в случае возникновения спорной ситуации можно было подтвердить факт совершения оплат.

2.Желательно вносить все платежи за несколько дней до срока, установленного в договоре, например, если оплата должна быть получена банком не позже 25 числа, то лучше перечислять денежные средства 20–22 числа. Вся сумма не сразу зачисляется на счет, поэтому, если внести оплату 25 числа, она поступит с задержкой. Это может привести к начислению дополнительных комиссий и штрафов.

3.Когда последняя оплата по кредиту будет внесена, обязательно нужно прийти в отделение банка и сделать сверку. Можно взять выписку со счета кредита и убедиться в том, что все поступления были зачислены в полном объеме, а весь размер задолженности погашен.

Далее обязательно нужно закрыть кредит, что предполагает получение в банке справки о закрытии кредита. Не всегда банковские учреждения делают это без просьб клиента, поскольку так они улучшают свои финансовые показатели. Но это может негативно отразиться на кредитной истории заемщика и привести к начислению через какое-то время комиссии. Особенно часто это происходит, если последний платеж по кредиту был зачислен с опозданием, образовалась небольшая сумма долга, на которую будет начисляться комиссия.

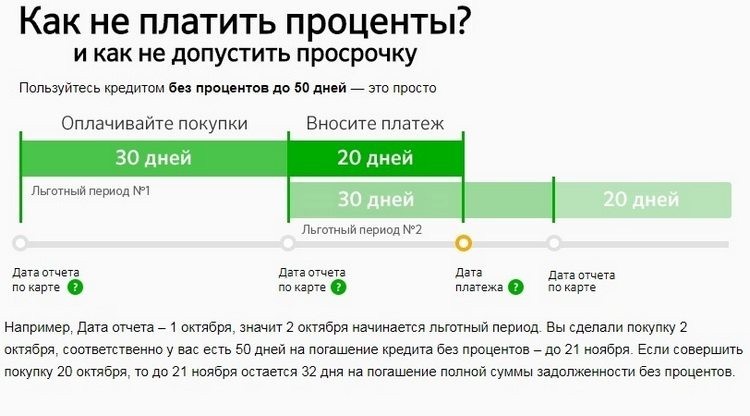

4.Если при оформлении кредита была выдана кредитная карта, нужно закрыть ее и написать заявление с отказом от повторного перевыпуска. Благодаря этому не придется в будущем тратить денежные средства на обслуживание кредитной карты.

5.Если при оформлении кредита был заключен договор страхования, следует его расторгнуть, чтобы избежать необходимости внесения страховых платежей. Иногда страховая компания для закрытия договора страхования просит представить справку о закрытии кредита (справку об отсутствии задолженности), которую можно взять в банке.

Похожие статьи

11 Январь 2017Как сколотить состояние, что значит быть успешным, сколько стоит быть богатым — многие интересные аспекты бизнеса раскрываются в подборке книг о деньгах от MoneyMan.

02 Январь 2017

Малоимущие граждане имеют возможность повысить свое благосостояние, воспользовавшись государственной поддержкой в форме социального контракта. Расскажем, как это сделать.

16 Декабрь 2016

Безработные граждане РФ имеют право на получение от государства пособия по безработице. В каком размере и на каких условиях – расскажем в этой статье.

Как погасить кредит в банке, если нет денег в 2021 году

Вы долго о чем-то мечтали, присматривались к необходимому предмету, приценивались и собирали деньги. И вот, добрав недостающую часть банковским кредитом, купили. Но предел для радости наступает тогда, когда за кредит нечем платить. Чем рискует гражданин в таком случае, разбирался «Простобанк Консалтинг».

Но предел для радости наступает тогда, когда за кредит нечем платить. Чем рискует гражданин в таком случае, разбирался «Простобанк Консалтинг».

Пеня. Смена работы, выезд за рубеж или элементарная забывчивость могут стать причиной систематических неуплат своих обязательств по кредиту. Вернуть человека на землю может применяемая банком пеня за просрочку – ее сумма растет с каждым месяцем задержки оплаты. Впрочем, на пене взыскания к клиенту могут и закончиться – если речь идет о небольшом долге, скажем, по потребительскому кредитованию. Ну что взять с клиента, если, к примеру, он занял у банка 500 грн. на покупку электрофена?

«Черный список». «Как правило, большинство из таких кредитов выдается оперативно, у банка нет времени (да и необходимости, наверное, также) детально изучать клиента, поэтому средства ему выделяются на экспресс-условиях», — рассказали в одном из банков. По словам представителей финучреждения, в случае, если сумма кредита была небольшой, а платежи по нему систематически не поступают, банки редко тратят время и силы на такого клиента.

Психологическое давление. Впрочем, есть и такие, которые не просто подключают собственные силы – внутреннюю службу безопасности, отдел по работе с проблемными клиентами – но и готовы прибегнуть к услугам внешних «влиятельных структур». Разговоры с клиентом, который может платить, но не платит, могут свестись к обращению на фирму, где он трудоустроен. После «воспитательной работы» большинство заемщиков готовы вернуться к исполнению долга перед банком. Если же нет – банк и компания могут договориться о принудительном перечислении части зарплатных средств клиента в пользу банка. Совсем уже хронические случаи решаются с помощью коллекторских компаний.

Разборки по-крупномуЮридическую статью о борьбе с коллекторами читайте здесь.

Две причины неоплаты кредита. По словам директора коллекторской компании XPOINT Василия Голды, это либо временная потеря трудоспособности, либо потеря источника доходов. По его словам, при предоставлении «кредитных каникул» банк принимает во внимание все условия сложившейся ситуации. В ситуации, когда утрачен источник доходов, банк обязательно рассматривает уровень специалиста – клиента, оказавшегося в затруднительной ситуации.

По его словам, при предоставлении «кредитных каникул» банк принимает во внимание все условия сложившейся ситуации. В ситуации, когда утрачен источник доходов, банк обязательно рассматривает уровень специалиста – клиента, оказавшегося в затруднительной ситуации.

Пути выхода из ситуации. «Если это человек с высшим образованием, имеющий востребованную профессию на рынке труда, то средний срок его трудоустройства 1-4 месяца. Если же существует риск, что на решение вопроса уйдет больший срок, тогда банк предлагает альтернативные решения. В частности, наиболее простым способом является продажа предмета залога по кредиту, и возврат банку денег. Однако этот вариант не совсем подходит при потребительском кредитовании. Когда же в залоге находится автомобиль или квартира, то решить проблему гораздо легче», — разъяснил эксперт.

Причина этому очевидна – залоговое имущество (недвижимость, авто) учреждение, которое выдало кредит, имеет право изъять для того, чтобы впоследствии реализовать, покрыв таким образом задолженность клиента. Впрочем, специалисты сходятся во мнении: если Вы осознаете наступление продолжительного денежного кризиса, лучше сами продайте свое имущество, погасите задолженность, а оставшиеся от продажи средства используйте по своему усмотрению. И не забудьте перед продажей сходить в банк – проконсультироваться по поводу того, как будете осуществлять продажу квартиры и одновременно погашать кредит.

Момент, на который следует обратить внимание: если кредит брался на одного члена семьи, а имущество оформлено на другого, причем имущество было заложено без согласия владельца (нотариально заверенного) – можно судиться. Кроме того, обычно при крупных сделках банк обязуется застраховать заемщика – тогда читайте условия договора страхования. Возможно, в страховых случаях прописана именно нынешняя причина, по которой клиент не может выплатить долг (например, болезнь заемщика).

Привлечение поручителя. В таком случае клиент-родственник (а именно их чаще всего в Украине привлекают к такой роли, потому что популярные за границей поручители, они же – предприятия-работодатели – к этой роли пока не готовы), должен помнить, что если тот, за кого он документально поручается, не погасит кредит, это бремя ляжет на его плечи. Не забывайте также, что для привлечения поручителя придется доказать его платежеспособность тем же пакетом документов, который требуется и от самого заемщика.

Не забывайте также, что для привлечения поручителя придется доказать его платежеспособность тем же пакетом документов, который требуется и от самого заемщика.

Самый важный момент в общении с банком, когда денег вот-вот будет мало – информировать банк. И сделать это лучше как минимум за одну-две недели до истечения срока внесения очередного ежемесячного платежа. Потому что это время необходимо для поиска наиболее подходящего варианта помощи в сложившейся ситуации. Также учтите, что такая предусмотрительность избавит клиента от штрафных санкций за просрочку и прочих неприятностей вроде повышения процентной ставки на весь срок кредита за несоблюдение условий кредитного договора.

Так, например, если финансовые затруднения носят временный характер, банк может предложить заемщику так называемые «кредитные каникулы».

Каждый банк предлагает свои сроки таких «каникул». Максимально известный период отсрочки – шесть месяцев. «Кредитные каникулы» являются своеобразной «заморозкой» кредита, без начисления пени. Однако стандартный вариант таков: в течение «каникул» финучреждение будет требовать от клиента лишь уплаты процентов по кредиту, а погашение суммы основного долга временно приостанавливается.

«Кредитные каникулы» являются своеобразной «заморозкой» кредита, без начисления пени. Однако стандартный вариант таков: в течение «каникул» финучреждение будет требовать от клиента лишь уплаты процентов по кредиту, а погашение суммы основного долга временно приостанавливается.

Перекредитование кредитов. Иногда клиент прибегает к перекредитованию. Так, он берет деньги в другом банке, чтобы закрыть вопрос в первом. «Это наихудший вариант развития событий, поскольку проблему это не решает. Клиенту нужно трезво оценить свое положение, и понять, когда именно у него появятся деньги, и заявить об этом банку – в таком случае ни кредитная история, ни сам клиент не страдает», — рассуждает эксперт.

Как быстро выплатить кредит — эффективные советы, инструкция

Содержание материала

С развитием банковской сферы в нашей стране все больше россиян обращаются за услугой кредитования в различные кредитные учреждения. Но, учитывая достаточно жесткие условия займа, каждый третий заемщик старается как можно быстрее погасить задолженность. Чтобы быстро выплатить долг, необходимо действовать последовательно, составить схему погашения займа. Регулярные действия, направленные на закрытие кредита, позволят быстро и с пользой для себя выплатить долг. В этой статье мы расскажем, как быстро выплатить кредит и какие действия необходимо предпринять.

Чтобы быстро выплатить долг, необходимо действовать последовательно, составить схему погашения займа. Регулярные действия, направленные на закрытие кредита, позволят быстро и с пользой для себя выплатить долг. В этой статье мы расскажем, как быстро выплатить кредит и какие действия необходимо предпринять.

Как быстрее выплатить кредит

Советы как быстро выплатить кредит

Для закрытия кредита необходимо придерживаться главных правил общения с окружающим миром и деньгами:

- Прогоните большие проценты! Людей мотивируют цифры. Если кредитов несколько, то надо посчитать, по какому приходится платить большие проценты и какой является главным источником убытка. Сначала погасите займы с максимальной процентной ставкой.

- Платите себе. После зарплаты надо выплачивать себе 10%, это позволит создать капитал, который подарит безопасность и достойное будущее. Подобная техника — эффективный психологический метод, дающий человеку ощущение уверенности в будущем.

Чем увереннее вы себя чувствуете, тем быстрее получится выплатить займ.

- Изучите психологию кредита. Далеко не у всех заемщиков возникают трудности с выплатой кредита. Чтобы окончательно избавиться от финансовых долгов и закрыть их, необходимо понимать, что кредит — особые отношения между кредитором и должником. У кредитора больше возможностей и лучше положение, чем у должника. У первого мгновенная радость от покупки или решения важных вопросов быстро уходит, а остаются: долг, тревожность, легкий страх насчет оплаты займа.

Погашение кредита

- Перестаньте играть роль «Должника». Это социальная роль. Психологи уверены, что подобная модель поведения формируется на основе установки о долге. Люди, которые берут кредит, считают: они что-то кому-то должны. И дело не в финансах. Свое заработанное такие люди не могут или не умеют требовать. Люди-должники глушат в себе внутреннего кредитора.

- Пробудите в себе защитника! Необходимо научиться требовать то, что окружающие вам обязаны или должны.

Надо научиться отстаивать свои права и защищать их. Обязательно необходимо ответить себе: «нужно ли мне делать то, что я сейчас делаю другим людям? Я беру на себя лишнее, перекладываю на свои плечи ненужную ответственность и обязанности?»

Психология должника

Помните, что люди в роли должника ощущают стыд и вину. Часто они что-то не получают от близких и родных. Важно обратиться к психологу, провести диагностику детско-родительских отношений (часто корни «должника» лежат именно в детстве).

Как быстро выплатить кредит по кредитной карте

Шаг 1. Табу миграции долгов

Если перемещать долг с карты на карту, можно упростить жизнь на время. Но общая картина ситуации не меняется. Кажется, что один кредит, который был погашен за счет другого, является большим успехом. А это расслабляет и снижает мотивацию. Наличие нового займа негативно влияет на кредитный рейтинг.

Шаг 2. Создавать свой денежный запас

Финансовые трудности появляются, когда нет сбережений для чрезвычайных ситуаций. К долгам и заимствованию могут добавиться расходы. Это усложнит ситуацию с кредитными выплатами.

Нельзя использовать все имеющиеся сбережения для закрытия задолженности. Особенно в моменты, когда нет уверенности в стабильном росте дохода. Сбережения позволят закрыть долг, если в кармане человека остаются средства для жизни еще на 3-6 месяцев.

Кредитные карты

Правильная мотивация себя, грамотная организация структуры выплат позволят решить проблему с закрытием кредита последовательно и с комфортом для своего бюджета.

Шаг 3. Отказаться от использования кредитной карточки

Кредитную карту необходимо спрятать подальше и не пользоваться ею. Это позволит закрыть долги без соблазна снять доступные средства.

Шаг 4. Вносить дополнительные платежи

Кроме регулярных ежемесячных выплат по займу, делайте дополнительные платежи. Чем больше сумма на счету, тем быстрее уменьшатся долг и проценты.

Вносите дополнительные платежи

Шаг 5.

Если доход фиксированный и не растет большими темпами, необходимо пересмотреть свой бюджет. Откажитесь от лишних покупок, дополнительных сервисов. Важно «экономить» разумно, с пользой для себя, а не в ущерб.

Шаг 6. Используйте дополнительные доходы

Любые бонусы, премии, неожиданные денежные вливания позволят оплатить кредит пораньше. Найдите новый источник дохода. Подойдут: подработка, презент или возврат долга. Любые дополнительные деньги применяйте для выплаты кредита.

Снижение расходов

Шаг 7. Платить заранее

Благодаря внесению средств на счет до дня обязательной выплаты, проценты будут начисляться в меньших размерах. Это позволит снизить объем переплаты, избавит от больших платежей в конце срока действия кредита, даст возможность быстрее выплачивать займ. По кредитной карте долг необходимо погашать по особенным правилам.

Важно: для закрытия кредитной карты за год-полтора, платите по 1,5-2 минимальных платежа ежемесячно.

Как быстро выплатить кредит и закрыть договор

Шаг 1. Следите за успехами

Чтобы увидеть прогресс, регулярно следите за тем, как снижается сумма долга. Заметные позитивные перемены станут стимулом для погашения кредита в ближайшее время.

Шаг 2. Узнать всю информацию по кредиту

Какие начисляются проценты, какова комиссия, сроки и условия возврата денежного долга? Важно знать все данные по кредиту. Особенно, когда есть несколько займов.

Информация о кредите

Шаг 3. Следовать правилу «10 процентов»

Если платить по долгу маленькими суммами, кредитное общение затянется на длительный период. Увеличение объема выплат на 10% будут незаметны в бюджете семьи, но кредит получится закрыть быстрее. Когда займов несколько, сосредоточьте внимание на одном. После закрытия одного кредита приступайте к ликвидации другого.

Шаг 4. Упорядочить семейный бюджет

Люди, знающие, куда точно идут их деньги, могут добиться успеха в бизнесе и приумножить свой капитал. Выплачивайте все долги и составьте бюджет. Проследите, куда идут деньги на протяжении двух недель. Проанализируйте актуальность покупок, составьте бюджет семьи на месяц.

Выплачивайте все долги и составьте бюджет. Проследите, куда идут деньги на протяжении двух недель. Проанализируйте актуальность покупок, составьте бюджет семьи на месяц.

Систематизация семейного бюджета

Откажитесь от развлечений, покупайте только полезные для здоровья продукты, не ужинайте в кафе или ресторанах. Одежду выбирайте комфортную, а не брендовую и модную. Часто люди тратят деньги на вещи, которые им не нужны. Если грамотно применять свои финансы, можно быстро погасить кредит и выйти на новый финансовый уровень.

Видео. Правильно распределяем семейный бюджет

Шаг 5. Найти или создать дополнительный доход

У многих людей есть хобби или дела, которые им нравится делать. Отсюда можно получить дополнительный доход для семьи. Вариантов заработка много: рукоделие, обучающие уроки, консультации, продажа товаров, подработка в Интернете и др. Также заработать можно на продаже вещей, которыми не пользуетесь.

Также заработать можно на продаже вещей, которыми не пользуетесь.

Шаг 6. Табу штрафам

Если не получается выплатить обязательный платеж по кредиту, не позволяйте займу стать просроченным. Это испортит отношения с банком, создаст негативную кредитную историю. Многие финансовые организации идут навстречу клиентам и предлагают «каникулы по кредиту», ведь банки заинтересованы в том, чтобы человек выплатил задолженность.

Шаг 7. Разговор с кредиторами

Отвечайте на звонки и письма, не пропадайте. Ощущаете, что ситуация стала тяжелой и не получается вовремя закрыть кредит? Обязательно проинформируйте об этом кредитора. Это позволит избежать ненужных выяснений отношений и защитит от неприятностей. Сообщите, что вы не стремитесь никого обманывать и объясните причину, которая не позволяет закрыть займ в ближайшее время. Расскажите о своих стараниях, скажите, что ищете метод для решения.

График платежей

Банки не стремятся к судебному выяснению отношений. Многие финансовые структуры предлагают клиентам более выгодные условия по кредиту (порой они снижают процентную ставку на некоторый период или меняют график платежей). Иногда кредиторы даже отменяют штрафы на некоторый период (из-за просрочки по выплате) или предоставляют реструктуризацию долга. Если банк не предложил реструктуризацию, можно самостоятельно обратиться в другую фирму.

Шаг 8. Увеличение дохода и пересмотр приоритетов

Можно работать больше, брать дополнительные дни или часы, трудиться сверхурочно. Это позволит получить премию. Всегда уделяйте внимание тем долгам, которые требуют больше финансовых вложений и отличаются высокими процентами: их нужно закрывать первыми.

Шаг 9. Провести реструктуризацию и рефинансирование

Если оформлять кредит на крупную покупку или большую сумму для развития бизнеса, то можно оптимизировать процесс выплаты. Когда выплачено минимум 1/3 всей суммы, можно проводить реструктуризацию.

Суть реструктуризации

Иногда банки не только выдают новый займ, закрывая старый, но и меняют условия выплат, увеличивая их сроки или снижая процентную ставку. Но не каждый банк предоставляет услугу реструктуризации займа, поэтому надо рассмотреть вариант обращения в другую финансовую фирму.

Но не каждый банк предоставляет услугу реструктуризации займа, поэтому надо рассмотреть вариант обращения в другую финансовую фирму.

Реструктуризация нужна заемщикам, которые не могут выплачивать свой долг. Меры реструктуризации могут быть направлены на:

- списание части долга;

- изменение размера и срока выплат;

- обмен долга на долю в собственности.

Реструктуризовать долг можно с помощью пролонгации или посредством уменьшения процентной ставки. Эта услуга предоставляется не каждому клиенту, чаще всего этот сервис доступен получателям ипотечного кредита. В случае пролонгации займа общая сумма увеличивается.

Когда человек хочет реструктуризовать свой долг, а банк отказывается, возможно рефинансирование. Но для этой цели привлекается другой банк.

Заключение

Для выплаты кредита необходимо повысить уровень своей финансовой грамотности, регулярно вести учет семейного бюджета, знать обо всех доходах и расходах, выбрать самый выгодный метод закрытия займа. Но в основе всего лежит личностный рост, освобождение от социальной роли должника. И только после решения этих вопросов возможна выплата всех своих кредитов и выход на путь финансового благополучия.

Но в основе всего лежит личностный рост, освобождение от социальной роли должника. И только после решения этих вопросов возможна выплата всех своих кредитов и выход на путь финансового благополучия.

Видео. Как быстро погасить кредит?

Как выбраться из долгов | Swedbank blogs

Кредиты уже давно стали неотъемлемой частью нашей жизни, позволяя быстрее приобретать вещи, на которые раньше приходилось копить месяцами, а иногда даже годами.

Но бывает, что обстоятельства меняются, и взятые кредиты превращаются в тяжелую и порой даже непосильную ношу.

Каждый сам кузнец своего бюджета

Самый худший способ избавиться от кредитов – это взять на себя новые долговые обязательства. Рано или поздно этот путь заведет вас в тупик. Результат – испорченная кредитная история, которая может затруднить получение банковских и других услуг, непомерные ежемесячные платежи, просроченные выплаты и т. д. Одно притягивает другое, и вот уже на вас катится огромный снежный ком, продолжая набирать скорость и массу. Бесспорно, ситуации и проблемы, с которыми могут столкнуться заемщики, бывают разными, каждая из них – особенная. Одни увлекаются «быстрыми деньгами», а потом вдруг понимают, что такое поведение начинает усложнять их жизнь. Другие оказываются в затруднительной ситуации, заболев, потеряв работу или потерпев фиаско в бизнесе. Поэтому одного универсального совета, который можно было бы дать всем, к сожалению, нет.

д. Одно притягивает другое, и вот уже на вас катится огромный снежный ком, продолжая набирать скорость и массу. Бесспорно, ситуации и проблемы, с которыми могут столкнуться заемщики, бывают разными, каждая из них – особенная. Одни увлекаются «быстрыми деньгами», а потом вдруг понимают, что такое поведение начинает усложнять их жизнь. Другие оказываются в затруднительной ситуации, заболев, потеряв работу или потерпев фиаско в бизнесе. Поэтому одного универсального совета, который можно было бы дать всем, к сожалению, нет.

Но опускать руки ни в коем случает нельзя. Во-первых, нужно пойти в свой банк и рассказать о сложившейся ситуации. Банковский специалист ее оценит и поможет найти обоюдно приемлемое решение. Во-вторых, если у вас оформлено несколько кредитов, необходимо понять, какой из них самый важный. Например, если у вас взят ипотечный кредит, то его просрочка или невыплата может грозить потерей жилья. Скорее всего, платежи по этому кредиту и станут для вас первоочередными.

Очень важно оценить свой бюджет и отказаться от всего лишнего, будь то еженедельный поход в кино или более тщательный подход к выбору покупок. Избегайте импульсивных покупок! Старайтесь все необходимое приобретать в интернет-магазинах, которые позволяют без спешки совершать обдуманные покупки в рамках установленного бюджета. С психологической точки зрения отказаться от привычного уровня жизни порой бывает очень сложно, но, сделав шаг назад, вы потом снова сможете подниматься вверх, вооруженный ценным жизненным опытом.

Избегайте импульсивных покупок! Старайтесь все необходимое приобретать в интернет-магазинах, которые позволяют без спешки совершать обдуманные покупки в рамках установленного бюджета. С психологической точки зрения отказаться от привычного уровня жизни порой бывает очень сложно, но, сделав шаг назад, вы потом снова сможете подниматься вверх, вооруженный ценным жизненным опытом.

Малые кредиты давят. Как выбраться из замкнутого круга?

Человеку, который погряз в малых кредитах, порой кажется, что он попал в замкнутый круг. Небанковские кредиторы, как правило, предлагают объединить все кредиты, чтобы заемщик был должен только одной компании. Латвийская ассоциация альтернативных финансовых услуг, представляющая легальные небанковские кредитные учреждения, предлагает решение тем, кто уже не в состоянии выполнять свои кредитные обязательства. По словам экспертов, чтобы не допустить возникновения ситуации, при которой штрафные проценты вырастают больше основной суммы долга, нужно обратиться в компанию, в которой взят кредит, и договориться о постепенном погашении кредита. Правда, это условие относиться только к тем фирмам, которые являются членами ассоциации и соблюдают честные правила игры.

У должника часто возникает ощущение, что он оказался один на один со своими проблемами: идти в банк не хватает смелости, потому что кажется, что решить проблему невозможно. Но очень важно помнить, что выход есть даже из самых сложных ситуаций. Нужно понимать, что большую роль в этом играет своевременный и откровенный разговор с кредитором, а также целенаправленный и дисциплинированный подход к упорядочению своих финансов и пересмотру повседневных трат. Например, банки предлагают реструктурировать кредит, что подразумевает под собой изменение условий договора займа, чтобы временно уменьшить сумму кредитных платежей и тем самым облегчить заемщику выполнение обязательств. Главная цель реструктуризации займа – добиться, чтобы заемщик снова мог выполнять свои обязательства в полном объеме. Кроме того, можно договориться о кредитных каникулах или отсрочке выплаты основной суммы кредита, а также о продлении срока кредита. Это позволит на определенное время уменьшить кредитный платеж и даст возможность выбраться из сложной ситуации. Можно договориться и об объединении нескольких краткосрочных займов в один кредитный договор, одновременно продлив срок кредита. Это решение поможет структурировать все займы (например, кредитную линию, кредит по кредитной карте, потребительский кредит) и последовательно их погашать. Если у вас есть и краткосрочные, и долгосрочные займы, маленькие кредиты можно присоединить к большим, что позволит существенно снизить общий ежемесячный платеж по кредитам.

Это позволит на определенное время уменьшить кредитный платеж и даст возможность выбраться из сложной ситуации. Можно договориться и об объединении нескольких краткосрочных займов в один кредитный договор, одновременно продлив срок кредита. Это решение поможет структурировать все займы (например, кредитную линию, кредит по кредитной карте, потребительский кредит) и последовательно их погашать. Если у вас есть и краткосрочные, и долгосрочные займы, маленькие кредиты можно присоединить к большим, что позволит существенно снизить общий ежемесячный платеж по кредитам.

Метод снежного кома

Проблемы с погашением кредитов существуют во всем мире: люди порой любят тратить больше, чем могут заработать. Возможно, вам пригодятся разработанные американскими психологами советы, которые помогают постепенно избавиться от кредитов. Первый из них получил название «Метод снежного кома». Идея этого метода совсем проста. Составьте список всех ваших кредитов в зависимости от их суммы, от меньшей к большей. В случае если суммы двух платежей совпадают, первым пишите тот, у которого больше процентная ставка. Делайте обязательные минимальные платежи по всем кредитам, а в первый (самый маленький по сумме) вкладывайте каждый свободный евро, чтобы погасить его как можно быстрее. Как только это будет сделано, переходите к следующему, ведь у вас стало одним кредитом меньше и, следовательно, остаются деньги, которые вы раньше вносили за предыдущий кредит. Продолжайте в том же духе, пока не закроете все кредиты. Плюс этого метода заключается в том, что вы довольно быстро почувствуете результат, погашая один кредит за другим.

В случае если суммы двух платежей совпадают, первым пишите тот, у которого больше процентная ставка. Делайте обязательные минимальные платежи по всем кредитам, а в первый (самый маленький по сумме) вкладывайте каждый свободный евро, чтобы погасить его как можно быстрее. Как только это будет сделано, переходите к следующему, ведь у вас стало одним кредитом меньше и, следовательно, остаются деньги, которые вы раньше вносили за предыдущий кредит. Продолжайте в том же духе, пока не закроете все кредиты. Плюс этого метода заключается в том, что вы довольно быстро почувствуете результат, погашая один кредит за другим.

Второй метод похож, Второй метод погашения задолженности имеет некие сходства с методом снежного кома, к тому же он более обоснован с экономической точки зрения. Делайте все то же самое, только расположите кредиты в обратной последовательности, начав с самого крупного кредита с самой высокой процентной ставкой, а далее – в порядке убывания процентной ставки. Недостаток этого метода заключается в том, что результат заметен далеко не сразу и до полного погашения первого кредита может уйти довольно много времени, поэтому у многих опускаются руки. Но, поверьте, результат того стоит! Погасив основную сумму долга с более высокой процентной ставкой, вы сможете быстрее снизить общий платеж по кредиту, а момент, когда кредит будет полностью закрыт, станет для вас настоящим праздником. Очень важно в этот момент не сломаться и продолжить начатое. Поэтому, погасив один кредит, сразу переходите к следующему и продолжайте до победного конца.

Но, поверьте, результат того стоит! Погасив основную сумму долга с более высокой процентной ставкой, вы сможете быстрее снизить общий платеж по кредиту, а момент, когда кредит будет полностью закрыт, станет для вас настоящим праздником. Очень важно в этот момент не сломаться и продолжить начатое. Поэтому, погасив один кредит, сразу переходите к следующему и продолжайте до победного конца.

Несомненно, оба этих метода требуют концентрации и самодисциплины, но мы уверены – вам это под силу!

Тем не менее, самое важно правило, которое нужно соблюдать всегда и везде: занимайте ответственно, оценивая свои возможности вернуть кредит!

Как быстро погасить кредит и сэкономить на процентах

Жизнь взаймы — обыденное явление для развитых стран, где люди оформляют кредиты на покупку дома и машины, на обучение или развитие бизнеса. В Украине же брать денежный заём в банке или МФО не всегда выгодно из-за высоких процентных ставок. Тем не менее, достойно жить хочется здесь и сейчас, а зарплаты на реализацию всех желаний хватает не всегда. Отсюда растущая популярность кредитов наличными и онлайн-кредитов.

Отсюда растущая популярность кредитов наличными и онлайн-кредитов.

Многие украинцы оценили преимущества потребительского кредитования и массово покупают в кредит бытовую технику, мебель, электронику. Иногда на одной семье числится сразу несколько кредитов, а ежемесячные выплаты существенно подрывают бюджет. Рассказываем, как избавиться от «кредитной зависимости» в сжатые сроки.

1. Дробите большую проблему на мелкие

В первую очередь проведите ревизию своих обязательств: если у вас несколько кредитов, ранжируйте их по величине процентной ставки. Перепроверить свои расчеты можно с помощью кредитного калькулятора.

После сфокусируйтесь на выплате займа с самым высоким процентом — обычно это задолженность по кредитной карте или краткосрочный кредит. Именно по ним вы переплачиваете больше всего, и чем быстрее вы от них избавитесь, тем лучше. Погашение по другим кредитам на это время можно ограничить минимальными обязательными платежами.

Если же ставки по вашим кредитам приблизительно равны, сначала выплачивайте те, что мельче. Каждая такая победа будет не только уменьшать финансовую нагрузку, но и мотивировать вас.

2. Выплачивайте чуть больше обязательной суммы

Даже если вы будете вносить всего на 10% больше положенного, то сможете погасить свой кредит быстрее. Главное — делать это регулярно. Также можно округлять платеж к большему значению. К примеру, если вам нужно ежемесячно вносить 830 грн, округлите сумму до 900 гривен, а еще лучше — к 1 000 грн. Ваш бюджет вряд ли заметит потерю этих 70-170 гривен, зато вы сможете закрыть свой кредит на несколько месяцев раньше. И существенно сэкономите на процентах.

Чтобы побороть искушение платить меньше, внесите округленную сумму в свой календарь регулярных платежей. Система будет автоматически переводить ее на счет банка или МФО. Но не забудьте отменить платежи после того, как закроете свой кредит!

3. Отдавайте дополнительный заработок в счет погашения займа

Все иногда получают денежные бонусы в виде премий, 13-й зарплаты, подарка на День рождение от коллег или родственников и т. д. Обычно их очень хочется потратить на себя или порадовать приятным сюрпризом родных. Идея заманчивая, но несвоевременная. Вы сможете сделать это потом, когда не нужно будет думать о кредитах. А пока доходы, полученные сверх зарплаты, лучше направлять на выплату долгов.

4. Выясните, какими «хотелками» вы можете пренебречь

Если ваши расходы постоянно превышают доходы, вряд ли вам удастся надолго распрощаться с кредитами. Анализ личного или семейного бюджета поможет не только разобраться в существующих проблемах, но и предотвратит их появление в будущем. Записывайте свои ежедневные траты — даже мелкие, и вы поймете, через какие щели «вытекают» ваши деньги. Например, купленная по дороге на работу чашка кофе за месяц превращается в 500 — 700 гривен. Абонемент в спортклуб, которым никто не пользуется, съедает еще несколько сотен.

Держать себя в руках помогут программы планирования личного бюджета, например, Money Manager или Monefy. Они станут вашими финансовыми ассистентами и будут сами разносить ваши затраты по категориям, информировать о превышении указанного лимита и т. д.

д.

Читайте также: 10 удобных приложений для контроля личного бюджета

Ну а если цифровые помощники вас не прельщают, можно использовать таблицы в Excel или же ручку и блокнот. Главное — делать записи систематически и детально. Вы удивитесь, сколько ресурсов можно освободить, если отказаться от некоторых маленьких удовольствий. А сэкономленные таким образом деньги пойдут на выплату кредитов.

5. Узнайте о возможности рефинансировать свои займы

Рефинансирование также известно многим как перекредитование. Суть в том, что заемщик берет кредит в банке или МФО для погашения задолженности перед другим финучреждением. Выгода очевидна: клиент получает сумму денег, которая покрывает «старые» займы, причем на более выгодных условиях — например, с более низкой процентной ставкой. В этом случае в новом кредитном договоре указано, что целевое назначение займа — выплата взятых ранее кредитов.

В Украине перекредитование не настолько распространено, как в странах Европы. Тем не менее, некоторые банки предлагают достаточно интересные программы. Например, Идея Банк позволяет заменить несколько потребительских кредитов одним в рамках программы рефинансирования «Встречное предложение». Клиент может взять кредит на сумму до 200 тыс. гривен на срок до 60 месяцев и с более низкими процентными ставками. А значит, ежемесячный платеж также уменьшится.

Тем не менее, некоторые банки предлагают достаточно интересные программы. Например, Идея Банк позволяет заменить несколько потребительских кредитов одним в рамках программы рефинансирования «Встречное предложение». Клиент может взять кредит на сумму до 200 тыс. гривен на срок до 60 месяцев и с более низкими процентными ставками. А значит, ежемесячный платеж также уменьшится.

Плюс данной программы еще и в том, что клиенту больше не нужно контролировать дедлайны и оплаты по нескольким кредитам, достаточно помнить сумму и срок по одному кредиту. Который, к тому же, можно погасить досрочно.

Кстати, возьмите за правило всегда требовать от финучреждений справки о закрытии кредитов, — это поможет защитить себя от неприятных сюрпризов в будущем.

6. Найдите временную подработку или новые источники дохода

На самом деле возможностей подзаработать достаточно много, если есть время и желание. Если вы владеете иностранными языками, подумайте о сотрудничестве с бюро переводов. А если умеете хорошо писать, создавать сайты или рисовать — ищите подработку на тематических биржах для фрилансеров. Те, у кого есть автомобиль, могут подписать контракт с Uber или Uklon. В конце концов, несколько месяцев можно поработать курьером или разносчиком пиццы, устроится на сезонные работы, давать уроки музыки онлайн — вариантов множество.

А если умеете хорошо писать, создавать сайты или рисовать — ищите подработку на тематических биржах для фрилансеров. Те, у кого есть автомобиль, могут подписать контракт с Uber или Uklon. В конце концов, несколько месяцев можно поработать курьером или разносчиком пиццы, устроится на сезонные работы, давать уроки музыки онлайн — вариантов множество.

Если все вышеописанное не воодушевляет, подумайте, какие у вас могут быть неучтенные источники дохода. Возможно, это одежда или обувь в хорошем состоянии, которую вы не носите? Ее можно продать через платформы по типу shafa.ua и olx. Или, например, вы можете на какое-то время переехать жить к родственникам или друзьям и сдавать свою квартиру в аренду (как вариант, экономить на аренде самому).

7. Измените свой образ жизни

Как только вы выработаете привычку уверенно и стабильно обслуживать полученные кредиты и, соответственно, обеспечите себе безупречную кредитную историю, можно будет задуматься о новых big idea.

Так, например, тщательно выполняя рекомендации из предыдущих 6 пунктов, вы сможете накопить хотя бы часть средств на собственное дело, крупную покупку или, в конце концов, давно планируемый ремонт. Имея положительный опыт сотрудничества с вами, банки, скорее всего, охотно пойдут навстречу и выдадут желаемую сумму.

Имея положительный опыт сотрудничества с вами, банки, скорее всего, охотно пойдут навстречу и выдадут желаемую сумму.

Мы надеемся, что эти простые правила помогут вам не только быстрее завершить выплаты по текущим кредитам, но также приучить себя к формированию сбережений для новых больших целей. Так, например, точно есть смыл рассматривать кредит, если ваша цель — образование, развитие бизнеса или покупку недвижимости. Ведь это то, что может принести вам прибыль в будущем.

Как быстро избавиться от долгов – 7 простых советов

Каждому под силу выбраться из долговой ямы – эксперты в сфере финансов делятся своими рекомендациями.

Мужчина в возрасте около 30 лет недавно написал в Reddit, что он накопил $16 тысяч в виде задолженности по кредитной карте за четыре года после одной неотложной медицинской помощи, женитьбы и рождения ребенка. Он начал пользоваться кредитной картой, когда ему было всего 23 года.

В самый неудачный период своей жизни он остался практически на мели. «Я сохранил свой последний доллар и прикрепил его к колонке рулевого управления в своем грузовике, – пишет он. – И говоря «последний доллар», я действительно имею в виду именно «последний». У нас был отрицательный баланс в банке, а суммы задолженности на кредитках зашкаливали».

«Я сохранил свой последний доллар и прикрепил его к колонке рулевого управления в своем грузовике, – пишет он. – И говоря «последний доллар», я действительно имею в виду именно «последний». У нас был отрицательный баланс в банке, а суммы задолженности на кредитках зашкаливали».

Тем не менее семейная пара смогла погасить все свои долги, а к тому же еще и накопить $16 тысяч менее чем за два года. Мужчина поделился с читателями советами о том, как правильно обращаться со своими финансами, чтобы не оказаться в таком же положении, как он. «Я бы очень хотел, чтобы кто-то поделился со мной этими рекомендациями до того, как я оказался в долговой яме», – написал он.

Читайте: Лучший в мире по доходности хедж-фонд вырос в этом году на 278%

Его публикация собрала более 2 тысяч комментариев. «Как человеку с долгами по кредитным картам в размере $24 тысячи, эта история дает мне надежду», – сказано в одном из них. Другой читатель написал о том, что он и его жена откладывают рождение ребенка до тех пор, пока не выплатят свои $20 тысяч долгов.

Другой читатель написал о том, что он и его жена откладывают рождение ребенка до тех пор, пока не выплатят свои $20 тысяч долгов.

Согласно недавнему отчету CNBC, в затруднительном финансовом положении оказалось более половины (55%) американских семей, имеющих задолженность по кредитным картам, причем долги каждого десятого превышают $5 тысяч. По данным Федеральной резервной системы США, по состоянию на конец 2018 года задолженность по кредитным картам жителей США достигла рекордных $870 млрд, а в обращении находится почти 480 млн кредитных карт.

Путь к избавлению от долгов не будет быстрым и легким. «Для начала вы должны взять свои финансы под контроль, составить четкий план и следовать ему», – отмечает Бен Сокодато, сертифицированный специалист по финансовому планированию в Barnum Financial Group из Нью-Йорка.

«Если вам недостает дисциплины в финансовом отношении, вы, скорее всего, попадете в такую же ситуацию, как и эта семья», – добавил он. Каждый пятый американец, участвовавший в опросе News and World Report, заявил, что даже не знает, есть ли у него долги по кредитным картам.

Каждый пятый американец, участвовавший в опросе News and World Report, заявил, что даже не знает, есть ли у него долги по кредитным картам.

Ниже делимся с вами 7 советами о том, как правильно организовать свой бюджет.

1. Забудьте фразу «заплачу позже»

«Смиритесь с тем, что ваши траты не могут превышать ваш месячный доход, – отмечает Анна Колтон, руководитель отдела стратегического планирования в Bank of America Consumer Banking & Investments. – Если вы не можете оплатить товар и погасить при

этом остаток средств на кредитной карте в конце месяца, вам следует отказаться от покупки».

Читайте: «Вы приехали в неудачное время, когда я ожидаю большого шурумбурубумса»

2. Подработка очень важна

Подработка очень важна

Парень, поделившийся своей историей на Reddit, научился делать скейтборды на продажу, а его жена занялась фотографией. Так они стали получать дополнительный доход для оплаты своих долгов. Действительно, одна треть американцев в недавнем опросе Bankrate сообщила о том, что они подрабатывают, для того чтобы иметь возможность оплачивать все свои расходы. В среднем дополнительный заработок жителей США составляет $1122.

3. Следите за тем, на что уходят ваши деньги

«Начните с учета каждого из ваших ежемесячных расходов, включая арендную плату, траты на автомобиль, на продукты и даже на оплату абонемента в спортзал, – советует Колтон. – Так вы сможете получить четкое представление о том, на что уходят ваши деньги и хватит ли вам оставшейся суммы на погашение долгов по кредиткам».

4. Дважды подумайте, прежде чем совершить покупку на eBay или Amazon

Как показывают исследования, люди тратят больше денег при оплате покупок с помощью кредитной карты, чем при использовании наличных. А когда вы сохраняете данные кредитки в интернете, чтобы вам даже не нужно было вытаскивать ее из своего кармана, тратить становится еще легче. Не стоит так делать – при необходимости каждый раз вводить данные карты перед совершением очередной покупки вы сможете дважды подумать о том, действительно ли вам необходим выбранный товар.

А когда вы сохраняете данные кредитки в интернете, чтобы вам даже не нужно было вытаскивать ее из своего кармана, тратить становится еще легче. Не стоит так делать – при необходимости каждый раз вводить данные карты перед совершением очередной покупки вы сможете дважды подумать о том, действительно ли вам необходим выбранный товар.

5. Не забывайте о накоплениях

«Если у вас не будет отложена определенная сумма на случай экстренных ситуаций, однажды вы снова возьмете кредит, – отмечает Тед Россман, отраслевой аналитик в CreditCards.com. – Экономия даже $20 в неделю и постепенное накопление суммы в хотя бы $500 или $1 тысячи может однажды избавить вас от необходимости снова влезать в долги».

6. Первый делом оплатите долги по кредиту с самой высокой процентной ставкой

Парень из Reddit сначала погасил свои самые низкие долги, одновременно выплачивая минимальную сумму по большей задолженности до тех пор, пока долги по всем кредитным картам не были полностью оплачены. Однако Сокодато рекомендует другой метод: сначала выплатите кредит с самой высокой процентной ставкой, а затем уже переходите к более мелким долгам.

Однако Сокодато рекомендует другой метод: сначала выплатите кредит с самой высокой процентной ставкой, а затем уже переходите к более мелким долгам.

Читайте: Топ-8 ошибок долгосрочного инвестора

Оба способа работают, пока вы придерживаетесь плана. «Стремление выплачивать долги является психологическим фактором, поэтому, если вам не хватает мотивации, сперва начните выплачивать небольшие задолженности. Так к вам быстрее придет осознание того, что вы делаете успехи, – отмечает Россман. – Но с финансовой точки зрения лучше действительно сначала разделаться с кредитом под высокой ставкой. Так вы сэкономите больше денег».

7. Воспользуйтесь преимуществами перевода баланса

«Возможность забрать существующую задолженность по кредитной карте и перевести ее на новую карту с нулевым процентом в течение 21 месяца может стать настоящим спасением, – отмечает Россман. – Amex EveryDay, BankAmericard и Chase Slate – все предлагают такую услугу».

По словам Россмана, в зависимости от того, сколько вы должны, перевод баланса вашей кредитной карты «может сэкономить вам сотни или даже тысячи» процентов. Однако, будьте осторожны с комиссией за перевод и помните, что вы, скорее всего, вернетесь к высокой процентной ставке, когда период процентной ставки 0% закончится.

Итак, вы хотите жить, как миллионер? Ключевым моментом во всех рассказах о том, что такое богатство, является следующее – богатство зависит от тех маленьких решений, которые вы принимаете каждый день, чтобы положить деньги в свой собственный карман вместо чужого.Умение грамотно тратить зависит от того, способны ли вы приобретать только необходимые вам вещи в нужное время. Это ваши личные решения, которые приведут вас либо к долгам и бедности, либо к состоятельности и комфорту.

Готовы начать? Вот список из пяти пунктов, которые вы можете начать выполнять уже сегодня, чтобы взять под контроль свои финансы и начать путь к богатой жизни.

1. Копите с помощью автоматизированных систем

Вы оплачиваете счета за газ и электричество через автоматические системы, но, когда вы в последний раз платили таким же образом сами себе? Настройка автоматических платежей на сберегательный счет – это первый и главный способ увеличить сбережения.

Читайте: Топ-8 ошибок долгосрочного инвестора

Знаете ли вы, что экономия всего $25 в неделю позволит вам накопить $1300 в год? А если вы сможете откладывать $100 в неделю, в течение года получите $5400.

Экономия $100 в неделю даже при минимальной процентной ставке 1% принесет вам более $100 тысяч менее чем за 20 лет (но вам следует обращать внимание на более высокие проценты, 1% – наихудший вариант).

Вне зависимости от того, какую сумму вы можете откладывать в неделю на данный момент, главное – начать. Вы всегда можете увеличить свои накопления со временем.

2. Погасите все долги

Необходимость выплачивать кредиты убьют вашу цель стать богатым быстрее, чем что-либо еще.

Подробнее

Кредитный калькулятор с досрочным погашением — рассчитать погашение кредита онлайн, график платежей

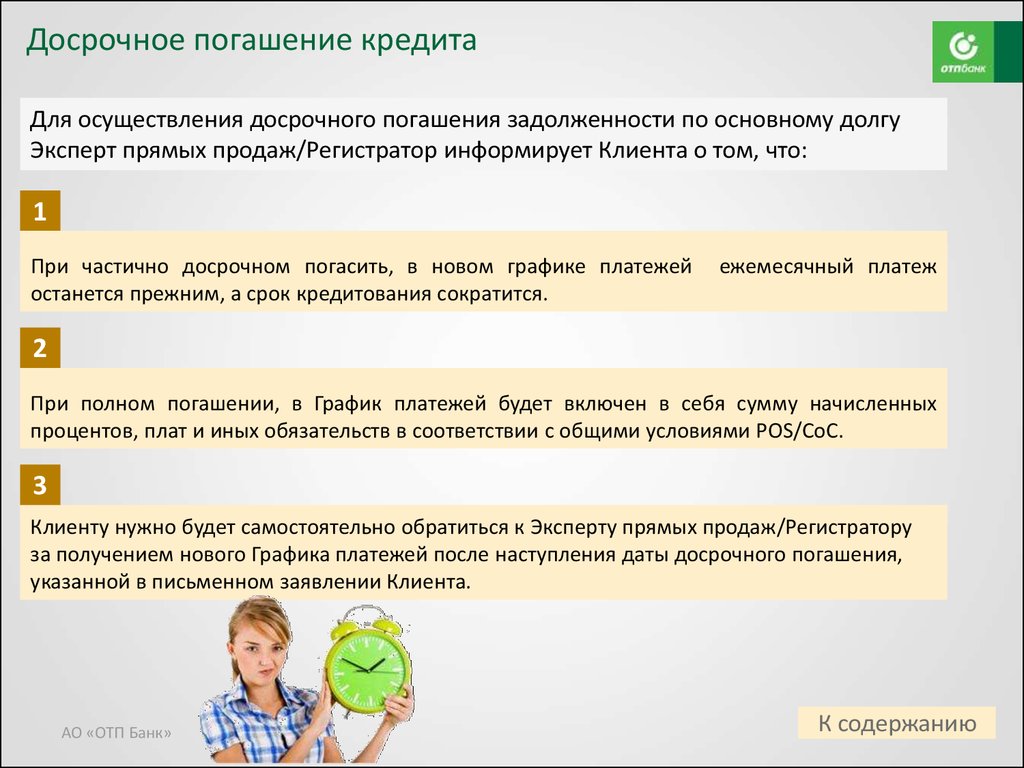

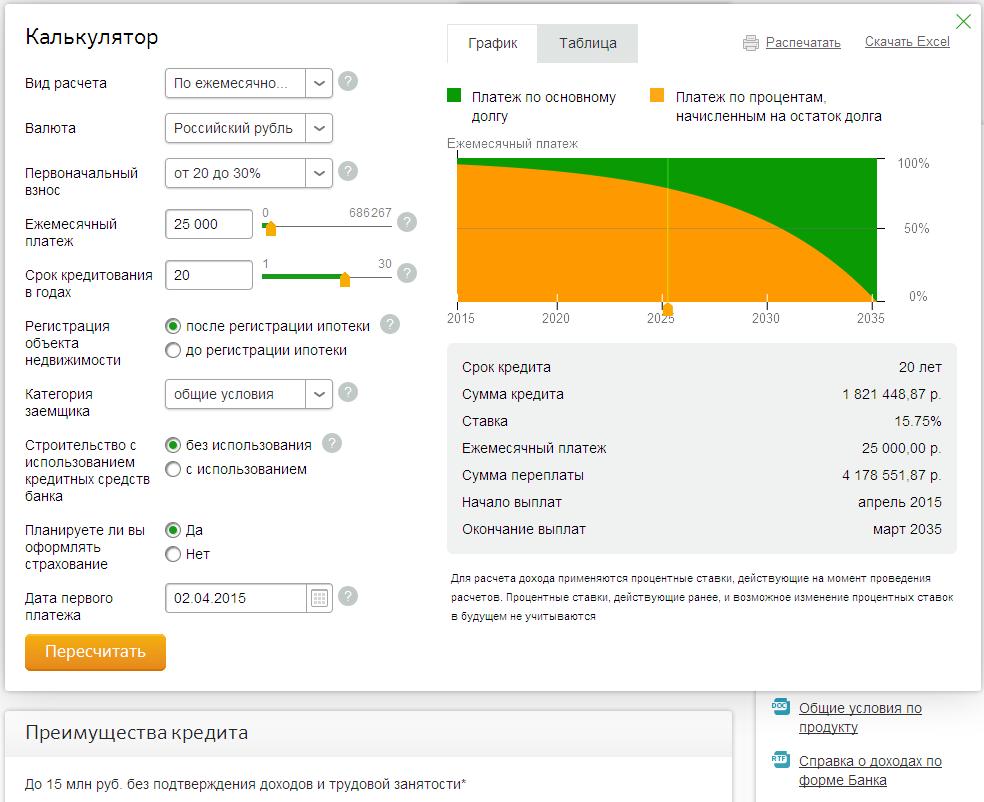

Многие клиенты, которые взяли кредит, предпочитают досрочно погасить долг перед банком. Выплата займа с опережением графика платежей удобна еще и потому, что происходит снижение процентной ставки, а значит, есть возможность сэкономить за счет меньшей переплаты.

Чтобы узнать онлайн, какой будет выгода от перерасчета, не обязательно производить вычисления самостоятельно. Для этого есть кредитный калькулятор досрочного погашения. Воспользоваться этой удобной и точной программой вы можете на нашем финансовом портале Выберу.ру.

Как использовать калькулятор

Чтобы открыть страницу с программой, перейдите по вкладкам «Банки России» – «Кредиты» – «Кредитный калькулятор досрочного погашения». Вы увидите специальное меню с окнами, где можно задать параметры вашего займа.

Вы увидите специальное меню с окнами, где можно задать параметры вашего займа.

Укажите условия, на которых вы выплачиваете действующий кредит:

- сумму заемных средств, которую вы получили в банке;

- срок, в течение которого по договору вы погашаете кредит;

- процентную ставку – то, от чего и зависит размер переплаты, который можно уменьшить благодаря досрочному погашению кредита;

- дату выдачи заемных денег.

Также следует указать схему выплаты займа: дифференцированные или аннуитетные платежи (равными долями). Вместо даты закрытия долга, определенной по договору, установите в онлайн-калькуляторе свою – когда вы планируете внести сумму, достаточную для досрочного погашения кредита.

Полезная информация! Обратите внимание на то, что даже если вы внесете достаточно средств для закрытия долга, они будут списываться по датам, установленным в соглашении с банком. В этом случае процентная ставка не изменится, и денег может даже не хватить, если вы планируете окончательный платеж из расчета меньшей переплаты. Чтобы средства были списаны заранее, необходимо обратиться в банк с письменным заявлением. По закону кредитно-финансовая организация не имеет права отказать клиенту в закрытии долга с опережением графика платежей.

Чтобы средства были списаны заранее, необходимо обратиться в банк с письменным заявлением. По закону кредитно-финансовая организация не имеет права отказать клиенту в закрытии долга с опережением графика платежей.

Чтобы рассчитать выгоду от досрочного погашения с помощью кредитного калькулятора, также определите, что вы планируете уменьшить: срок оплаты или остаточную сумму, которую собираетесь внести.

Если вы планируете закрыть долг в несколько этапов, нажмите в онлайн-калькуляторе «Добавить погашение +» и укажите любое количество разовых взносов, включая их предполагаемые даты и суммы. Вы можете привязать частично-досрочные платежи к графику или в любой другой день.

Когда вы указали в кредитном калькуляторе все необходимые данные, нажмите «Рассчитать расходы».

На экране появится новый график ежемесячной выплаты процентов, а также другая полезная информация:

- сколько всего нужно внести;

- сумма заемных средств, которую предоставил банк;

- проценты, которые получит финансовая организация, предоставившая деньги.

Также вы увидите в кредитном калькуляторе пункт «Уменьшение платежа до» – здесь указана сумма, которую вы сможете сэкономить от досрочного закрытия долга.

Обратите внимание! Осуществлять закрытие займа с опережением графика выгоднее до того момента, когда пройдет половина срока, установленного по договору. В этот период закрывается процентная ставка, а значит, чем раньше произойдет ее перерасчет, тем меньше станет сумма переплаты.

Калькулятор выплаты студенческой ссуды — NerdWallet

Узнайте последние новости о

Вносите дополнительные платежи, чтобы быстрее выплачивать студенческие ссуды. Если вы можете высвободить больше денег для платежей прямо сейчас, вы также можете сократить общие проценты, которые вы платите.

Воспользуйтесь этим калькулятором погашения студенческой ссуды, чтобы определить дату освобождения от долгов, а затем посмотрите, сколько времени и денег вы можете сэкономить, выплачивая дополнительные выплаты по студенческой ссуде.

Калькулятор погашения студенческой ссуды

Хотите меньше платить по студенческой ссуде?

Посмотрите, соответствуете ли вы критериям рефинансирования, и сравните реальные ставки, а не только диапазоны или оценки.

Как дополнительные платежи быстрее погашают ссуду

Скажем, например, вы одалживаете студенческие ссуды на сумму 20 000 долларов с процентной ставкой 5%. Ваш ежемесячный платеж за 10 лет составит 212 долларов, а проценты вы заплатите 5 440 долларов.

Что делать, если вы платите на 100 долларов в месяц больше в счет этого кредита? Ваш ежемесячный платеж вырастет до 312 долларов, но почти четыре года назад вы будете платить примерно на 2000 долларов меньше процентов и останетесь без долгов.

Чем больше платежей вы сможете осуществить, тем меньше вы будете платить проценты и тем ближе вы окажетесь к освобождению от студенческих долгов.Если вам кажется, что у вас нет лишних денег, попробуйте вместо этого выплачивать студенческий кредит раз в две недели — это простой способ обмануть себя и сделать один полный дополнительный платеж каждый год.

Сколько времени займет погашение моей студенческой ссуды?

По стандартному плану погашения студенческой ссуды требуется 10 лет. Но погашение может длиться дольше, если вы измените свой план погашения — например, опционы, ориентированные на доход, могут длиться до 25 лет.

Как быстро я могу выплатить студенческую ссуду?

Вы можете выплатить студенческую ссуду так быстро, как только сможете.За предоплату студенческой ссуды никогда не взимается штраф, а быстрая выплата ссуды приведет к снижению общей суммы.

Когда будет выплачена моя студенческая ссуда?

Вы можете рассчитать дату выплаты студенческой ссуды на основе текущего остатка по ссуде, процентной ставки по ссуде и суммы, которую вы платите каждый месяц. Если вы используете план погашения, ориентированный на доход, ваш студенческий заем будет выплачен, когда сумма, которую вы должны, будет выплачена в полном объеме или когда срок погашения истечет, в зависимости от того, что произойдет раньше.

Дополнительные платежи, правильный путь

Вы должны сообщить кредитору или обслуживающему лицу, если вы хотите, чтобы дополнительные платежи направлялись принципалу. В противном случае деньги могут пойти на выплату процентов в следующем месяце.

Обратитесь к своему кредитору или обслуживающему персоналу, чтобы узнать, как вы можете гарантировать, что дополнительные платежи будут применяться к вашей основной сумме. Вот несколько способов, которыми вас могут попросить сделать это:

-

В письменной форме. Некоторые кредиторы требуют письменного запроса о дополнительных платежах для принципала.

-

По телефону. Если вы производите оплату по телефону, возможно, вам придется спросить устно.

-

На вашем чеке. Если вы отправляете чек по почте, добавьте «обратиться к основному лицу» в строке сообщения.

Другие возможности погашения долга

Вы можете использовать дополнительные деньги для выплаты долга по студенческому кредиту, но если вы пытаетесь сэкономить на процентах, сначала подумайте о погашении любого долга с высокой процентной ставкой. Вы также можете использовать деньги, чтобы заплатить себе, добавив к своим фондам на случай чрезвычайной ситуации и пенсионным фондам.

Вы также можете использовать деньги, чтобы заплатить себе, добавив к своим фондам на случай чрезвычайной ситуации и пенсионным фондам.

Если сейчас вы не можете тратить больше денег каждый месяц на студенческие ссуды, вот три случая, когда лишние средства в вашей жизни могут означать более крупный разовый платеж.

-

Непредвиденные деньги. Если вы не выиграете в лотерею, непредвиденные деньги обычно поступают в виде подарка, бонуса за работу, юридического урегулирования или наследства. Вы можете использовать эти деньги, чтобы внести дополнительный платеж по студенческому кредиту.

-

Возврат налогов. Когда вы подаете налоговую декларацию каждый год, вы можете получить возмещение федерального налога или налога штата.По данным IRS, средний размер возмещения за отчетный период 2019 года составляет 2729 долларов. Это значительная часть изменений, которые могут пойти на погашение студенческой задолженности.

-

Повышение заработной платы.

Если вы получите прибавку, вы можете отложить увеличение размера своего бюджета и использовать дополнительные деньги в вашем чеке для выплаты студенческих ссуд.

Если вы получите прибавку, вы можете отложить увеличение размера своего бюджета и использовать дополнительные деньги в вашем чеке для выплаты студенческих ссуд.

Как погасить студенческую ссуду

Если вы взяли взаймы деньги на оплату учебы в школе, ваш первый вопрос может заключаться в том, как лучше погасить студенческие ссуды.Короткий ответ заключается в том, что здесь нет волшебной пули, но определенно есть вещи, которые вы можете сделать, чтобы упростить выплату долга за образование.

В 2020 году задолженность по студенческим займам достигла рекордного уровня в 1,54 триллиона долларов, так что вы не одиноки. Растущий сегмент экономики посвящен тому, чтобы помочь американцам понять, как выплатить студенческий долг, и есть чему поучиться. Начните с чтения этого обзора, чтобы понять основы. Затем изучите и рассмотрите различные варианты, такие как консолидация ссуды, отсрочка ссуды или воздержание, и подумайте о том, как вы будете работать, выплачивая студенческие ссуды, для других финансовых целей, таких как сбережения для первоначального взноса на дом. Есть даже планы, позволяющие прощать ссуду, как вы увидите ниже.

Есть даже планы, позволяющие прощать ссуду, как вы увидите ниже.

Теперь просмотрите эти девять советов, которые помогут вам справиться со своими студенческими ссудами — и даже погасить их быстрее.

Ключевые выводы

- Узнайте, сколько вы в целом должны, кому и каковы ваши ежемесячные платежи и процентная ставка по каждой ссуде.

- Найдите лучший график погашения — быстрый или медленный — для вашей ситуации.

- Рассмотрите возможность внесения платежей в течение льготного периода — в счет общей суммы кредита или, по крайней мере, причитающихся процентов.Обратите внимание, что проценты по студенческим ссудам от федеральных агентств и в рамках Федеральной программы ссуды на семейное образование (FFEL) были временно приостановлены во время кризиса с коронавирусом до 30 сентября 2021 года.

- Изучите варианты оплаты, которые могут сократить вашу задолженность, например, платить больше каждый месяц или производить платежи два раза в месяц, настраивать автоплату и применять непредвиденные доходы, такие как бонусы, возврат налогов или денежные подарки на день рождения доверителю.

- Посмотрите, снизит ли консолидация или рефинансирование ваших ссуд вашу процентную ставку и ускорит выплату ссуд.

1. Знайте, что вы должны

Первый шаг в выплате студенческой задолженности — это знать, сколько вы должны. Если вы еще этого не сделали, найдите время, чтобы выяснить:

- Общая сумма вашей задолженности по всем кредитам.

- Службе обслуживания студенческих ссуд вы должны деньги и сколько по каждой ссуде.

- Какие из ваших ссуд являются федеральными, а какие — частными.

- Минимальный ежемесячный платеж по каждой ссуде.

- Процентная ставка по каждой ссуде.

Выполнив эту часть, вы можете переходить к следующему шагу, а именно к выбору плана погашения.

2. Оценка вариантов погашения студенческой ссуды

Способ погашения ссуд зависит от трех вещей: типа ссуды, которую вы должны, суммы, которую вы можете позволить себе выплатить, и ваших денежных целей.

«Финансовые цели у всех разные, — говорит Джо ДеПауло, генеральный директор и соучредитель College Ave Student Loans. «Некоторым может потребоваться более длительный план погашения, который обеспечивает большую гибкость в их ежемесячном бюджете, в то время как другие могут выбрать план погашения, который позволяет им погашать свои студенческие ссуды как можно быстрее.»

Существует ряд вариантов погашения студенческой ссуды, которые следует рассмотреть. Если вам нужна гибкость и вы задолжали федеральные студенческие ссуды, вы можете рассмотреть план погашения, ориентированный на доход. Есть несколько вариантов, которые рассчитывают ваш ежемесячный платеж в зависимости от вашего дохода и размера семьи и дают вам больше времени на погашение кредитов, чем при стандартном 10-летнем плане погашения.

Планы погашения с учетом дохода могут предложить прощение ссуды через определенное количество лет, но любой списанный остаток ссуды может рассматриваться как налогооблагаемый доход.

С другой стороны, если вы хотите погасить свои ссуды как можно быстрее, вы можете придерживаться плана погашения, который имеет кратчайший срок. Компромисс заключается в том, что у вас будет более высокий ежемесячный платеж. Лучший способ оценить варианты погашения кредита — использовать калькулятор погашения кредита, такой как тот, который предлагает Министерство образования.

3. Используйте льготный период в ваших интересах

Льготный период — это период времени, в течение которого от вас не требуется производить платежи по своим кредитам.В случае федеральных студенческих ссуд льготный период обычно длится в течение первых шести месяцев после того, как вы покинете школу. Есть ли у вас льготный период и как долго он продлится с частными студенческими ссудами, зависит от кредитора. Что касается частных займов и несубсидированных федеральных займов, имейте в виду, что проценты по-прежнему взимаются в течение льготного периода и будут капитализированы — добавлены к общей сумме вашей задолженности — после окончания льготного периода.

Один из способов заставить льготный период работать на вас — это внести авансовые платежи по своим кредитам.Выплата части основной суммы означает меньшие проценты, которые начисляются позже. По крайней мере, постарайтесь ежемесячно выплачивать только проценты в льготный период, чтобы сократить свою задолженность.

Обратите внимание, что проценты по студенческим ссудам от федеральных агентств были временно приостановлены во время кризиса с коронавирусом до 30 сентября 2021 года, что должно помочь снизить общую сумму вашей задолженности по окончании учебы. По состоянию на 30 марта 2021 г. эта льгота была также распространена на ссуды в рамках программы Федерального кредита на семейное образование (FFEL).Даже с федеральными займами все еще имеет смысл попытаться выплатить основную сумму федерального займа в течение этого периода.

4. Рассмотрите возможность консолидации или рефинансирования студенческих ссуд

Консолидация и рефинансирование предлагают два способа упростить выплату студенческой ссуды. При консолидации долга (или консолидации студенческих ссуд) вы объединяете несколько ссуд вместе с процентной ставкой, которая отражает среднюю ставку, выплачиваемую по всем вашим ссудам. Это можно сделать с помощью федеральных студенческих ссуд, чтобы объединить несколько ссуд (и ежемесячные платежи по ссуде) в один.

При консолидации долга (или консолидации студенческих ссуд) вы объединяете несколько ссуд вместе с процентной ставкой, которая отражает среднюю ставку, выплачиваемую по всем вашим ссудам. Это можно сделать с помощью федеральных студенческих ссуд, чтобы объединить несколько ссуд (и ежемесячные платежи по ссуде) в один.

Рефинансирование немного отличается. Вы берете новую ссуду, чтобы погасить старые ссуды, так что вы все равно получаете один ежемесячный платеж. Но если эта новая ссуда имеет более низкую процентную ставку по сравнению со средней ставкой, которую вы платили по старым ссудам, вы могли бы сэкономить немного денег — при условии, что вы не продлите срок. При рефинансировании частных студенческих ссуд следует отметить то, что вам понадобится хороший кредит, чтобы получить квалификацию, что может потребовать привлечения соруководителя.

Будьте очень осторожны, чтобы избежать мошенничества с ссудой на образование, которое особенно распространено, если вы пытаетесь рефинансировать ссуду или расследовать вопрос о прощении ссуды.

Вы можете рефинансировать федеральные и частные займы вместе в новую частную студенческую ссуду, но это приведет к потере определенных средств защиты федеральных займов по вашим федеральным займам, таких как периоды отсрочки и воздержания.

5. Выплачивайте ссуды автоматически

Просроченные платежи могут повредить вашему кредитному рейтингу. Планирование ежемесячного автоматического списания платежей по кредиту с вашего текущего счета означает, что вам не нужно беспокоиться о просрочке выплаты или повреждении вашего кредита.Вы также можете сэкономить на процентной ставке, если ваш кредитор предлагает скидку на использование автоплатежей, как это делают федеральные ссуды и многие частные кредиторы. Скидка может составлять всего четверть процентного пункта, но это может повлиять на то, как быстро вы погасите ссуды с течением времени.

6. Платите больше и будьте последовательны

Одна вещь, которая может замедлить выплату вашей студенческой ссуды, — это выплата только минимальной суммы. Джошуа Хастингс, основатель блога о личных финансах Money Life Wax, смог выплатить $ 180 000 студенческих ссуд в течение трехлетнего периода, применив целенаправленный подход, который включал ежемесячные доплаты по своим ссудам.

Джошуа Хастингс, основатель блога о личных финансах Money Life Wax, смог выплатить $ 180 000 студенческих ссуд в течение трехлетнего периода, применив целенаправленный подход, который включал ежемесячные доплаты по своим ссудам.

Если вы можете доплатить, вы можете таргетировать одну ссуду за раз, платя минимум по всем остальным. Вопрос в том, используете ли вы метод долгового снежного кома или долговую лавину?

«Решая, какой студенческий заем погашать в первую очередь, лучше всего выбрать тот, который может быстро высвободить денежный поток. Таким образом, у вас будет больше денег для следующего займа», — говорит Гастингс. «По мере роста вашего денежного потока рекомендуется переходить на ссуды под высокие проценты.»

7. Примените «Найденные деньги» к остаткам ссуды

Найденные деньги не обязательно означают мелочь, которую вы найдете между подушками дивана. Но в него включены деньги, которые не предусмотрены в бюджете как часть вашего ежемесячного дохода. Использование найденных денег — еще один способ добиться успеха в выплате студенческой ссуды. Это включает в себя:

Использование найденных денег — еще один способ добиться успеха в выплате студенческой ссуды. Это включает в себя:

- Возврат налогов

- Скидки

- Годовая надбавка к заработной плате

- Доход от подработки

- Денежные подарки на дни рождения или праздники

Вы можете применить эти суммы к основной сумме кредита, чтобы погасить часть долга за один раз.Другие возможности использовать найденные деньги для быстрой выплаты ссуд включают наследование денег от родственников или получение компенсации в рамках судебного процесса.

8. Посмотрите на программы прощения и возмещения расходов

Программа прощения ссуды на государственные услуги предназначена для облегчения долгового бремени студенческого долга для студентов, которые продолжают карьеру на государственной службе. Вы делаете определенное количество платежей, работая на государственной службе, а оставшаяся часть прощается.

Если вы не имеете права на прощение ссуды, возможно, вы сможете получить помощь со своими студенческими ссудами через своего работодателя. Поговорите со своим отделом кадров о том, доступно ли возмещение студенческой ссуды в качестве пособия для сотрудников и что вам нужно сделать, чтобы соответствовать требованиям.

Поговорите со своим отделом кадров о том, доступно ли возмещение студенческой ссуды в качестве пособия для сотрудников и что вам нужно сделать, чтобы соответствовать требованиям.

В некоторых случаях компания по облегчению долгового бремени может помочь вам договориться о более низких платежах или даже частичном сокращении долга.

Американский план спасения, принятый Конгрессом и подписанный президентом Байденом в марте 2021 года, включает положение о том, что прощение студенческой ссуды, выданной в период с 30 декабря 2020 года по 1 января 2026 года, не будет облагаться налогом для получателя.

9. Попробуйте платежи каждые две недели

Еще один метод, который вы можете попробовать погасить студенческие ссуды, — это перейти с ежемесячных платежей на двухнедельные. Подобно выплатам по ипотеке каждые две недели, эта тактика означает, что вам придется делать один дополнительный платеж по кредиту в год. Вам нужно будет поговорить со своим кредитным агентом, чтобы узнать, возможны ли автоматические платежи каждые две недели, но если нет, вы можете в любое время внести дополнительные основные платежи через доступ к своей онлайн-учетной записи. Преимущество самостоятельного внесения дополнительных двухнедельных платежей, а не автоматического, заключается в том, что вы можете производить платежи, когда это соответствует вашему бюджету, и пропускать их, если есть месяц, когда у вас нет дополнительных денег.

Преимущество самостоятельного внесения дополнительных двухнедельных платежей, а не автоматического, заключается в том, что вы можете производить платежи, когда это соответствует вашему бюджету, и пропускать их, если есть месяц, когда у вас нет дополнительных денег.

Итог

Активное получение студенческих ссуд является ключом к их погашению раньше, чем позже. Есть множество способов более эффективно управлять своим долгом, но худшее, что вы можете сделать, — это ничего.

«Если вы обнаружите, что испытываете трудности с выплатой государственного или частного студенческого кредита, не игнорируйте проблему и не предполагайте, что у вас нет других вариантов», — говорит ДеПауло.«Обратитесь к своим кредитным специалистам, чтобы обсудить вашу ситуацию и попытаться создать план, чтобы вернуться на правильный путь».

Лучший способ выплатить студенческие ссуды в размере 250 000 долларов

Каждому, кто получает высшее образование с огромной кучей студенческой задолженности, предстоит сделать трудный выбор. Перефинансировать частный кредит, который казался более дешевым? Оставить федеральный студенческий заем и погасить его стандартным способом? Воспользоваться терпением, чтобы отложить выплаты? Взглянув на трех новых докторов, у каждого из которых есть долги в размере 250 000 долларов, можно выделить некоторые шокирующие различия между каждым выбором.

Перефинансировать частный кредит, который казался более дешевым? Оставить федеральный студенческий заем и погасить его стандартным способом? Воспользоваться терпением, чтобы отложить выплаты? Взглянув на трех новых докторов, у каждого из которых есть долги в размере 250 000 долларов, можно выделить некоторые шокирующие различия между каждым выбором.

Как показывают их случаи, часто лучший вариант не является самым очевидным, и один метод погашения может сэкономить почти 200 000 долларов в течение срока ссуды.

Саре было искушение пойти в частную жизнь, но потом…

В моей предыдущей статье о частных студенческих ссудах я подчеркнул, что студентам следует подумать о получении федеральных студенческих ссуд, прежде чем брать какие-либо частные ссуды. Федеральные студенческие ссуды имеют защиту и льготы, которых, скорее всего, нет.Федеральные займы могут быть погашены, если заемщик умирает или становится полностью и навсегда нетрудоспособным. Кроме того, заемщики могут иметь доступ к планам погашения с учетом дохода (IDR) и программам прощения ссуд.

Сара была моим примером в этой статье. Она врач, зарабатывающий 250 000 долларов в год, и у нее есть остаток по федеральному кредиту в размере 250 000 долларов с процентной ставкой 6% и ежемесячными выплатами в размере 2 776 долларов в течение 10 лет. Сара узнала, что может снизить свои выплаты до 2413 долларов в месяц, рефинансировав свои федеральные займы в частном порядке, что потенциально сэкономит ей 43000 долларов за 10 лет.Но есть ли какие-то преимущества для Сары в том, чтобы хранить свои ссуды в федеральной системе?

Что, если бы она думала о том, чтобы создать семью и, возможно, работать неполный рабочий день через несколько лет? Если бы она рефинансировала частную ссуду, ее выплаты были бы заблокированы на уровне 2413 долларов в месяц, даже если ее доход временно упал из-за того, что она работала неполный рабочий день.

Если бы она оставила свои ссуды в рамках федеральной системы, Сара могла бы иметь некоторую гибкость в отношении суммы, которую она должна платить каждый месяц. Во-первых, она может платить больше, чем ее минимальная ежемесячная сумма в любом плане погашения, если она хочет погасить свои ссуды быстрее.У нее также может быть возможность зарегистрироваться в плане погашения, ориентированного на доход, и делать гораздо более низкие платежи, когда и если ее доход снижается.

Согласно плану i погашения, основанного на доходе (IDR), минимальный ежемесячный платеж заемщика рассчитывается на основе части его дохода. От заемщика могут не потребовать выплаты полной суммы ссуды. Это не похоже на федеральный стандартный план погашения или частные ссуды, согласно которым заемщик должен полностью выплатить основную сумму и проценты по ссуде в течение определенного срока.Например, если Сара вышла замуж, родила ребенка и ее доход временно снизился до 150 000 долларов, она может претендовать на один из планов IDR, например план погашения Pay As You Earn (PAYE). Тогда ее минимальный ежемесячный платеж может быть уменьшен до 978 долларов.

Итак, для Сары возможность сбережения в размере 43 000 долларов в результате частного займа может быть не так хороша, как кажется на первый взгляд. Гибкость федерального займа, позволяющая изменить жизненные обстоятельства, может стоить ей.

Джимми и Том склоняются к терпению (но это было бы ошибкой)

Чтобы увидеть, как планы погашения, ориентированные на доход (IDR), и программы прощения работают вместе, давайте рассмотрим другой пример.Джимми — недавний выпускник медицинской школы, зарабатывающий 60 000 долларов в год по программе резидентуры с 250 000 долларов федеральных студенческих ссуд. Он считает, что будет сложно платить 2776 долларов в месяц при стандартном 10-летнем плане или 2413 долларов в месяц после рефинансирования. Он задается вопросом, следует ли ему подавать заявление о разрешении приостановить выплаты до тех пор, пока он не сможет позволить себе высокие выплаты в качестве лечащего врача, как один из его одноклассников по медицинской школе, Том, решил сделать после выпуска.

Мой ответ на этот вопрос — нет.Вместо того, чтобы подавать заявление о воздержании, Джимми должен рассмотреть вопрос о регистрации в плане IDR (и Том должен сделать то же самое). Например, в плане погашения «Пересмотренная оплата по мере поступления» (REPAYE) он должен будет производить ежемесячные платежи из расчета 10% своего дохода в течение максимум 25 лет, а оставшаяся сумма будет прощена и облагаться налогом как доход. Если ссуды Джимми имеют право на ПОЛУЧЕНИЕ, его ежемесячный платеж будет начинаться с 337 долларов, что позволит высвободить 2439 долларов в месяц по сравнению со стандартным планом!

Но почему Джимми должен делать платежи, если у него есть возможность приостановить платежи с помощью программы Medical Residency Forbearance? Это становится очевидным, если подумать, как работают программы прощения.Чтобы узнать, сколько они потенциально могут сэкономить с помощью одной из программ прощения, предположим, что и Джимми, и Том будут работать на некоммерческую организацию или на государственного работодателя, пока они выплачивают свои ссуды, что делает их кандидатами на прощение ссуды на государственную службу (PSLF).

В рамках программы PSLF Джимми будет производить только 120 платежей по плану IDR (REPAYE в его случае), исходя из своего дохода, а оставшийся баланс будет прощен без уплаты налогов, что означает, что он должен постараться погасить как можно меньше.Предполагая, что он получает свои ежемесячные платежи, рассчитанные на основе его резидентской зарплаты в размере 60 000 долларов за пять лет, прежде чем он начнет зарабатывать 250 000 долларов, он может завершить выплаты по кредиту после 10 лет выплат на общую сумму около 141 000 долларов!

По сравнению со стандартным 10-летним планом погашения, по которому он выплачивает в общей сложности 333 061 доллар, включая основную сумму и проценты, он сэкономил бы более 190 000 долларов, добиваясь прощения ссуды на общественные услуги.

Платежи с низким IDR могут быть лучше, чем отсутствие платежей